【令和7年度版】

第2章 労働条件

序論 労働条件の全体構造

この章では、いよいよ労働条件について学習します。

労働条件の全体構造は、次の図の通りです。

上記の(4)労働契約の期間については、すでにこちら以下で学習しました。

ここでは、(4)以外について学習します(なお、(5)「その他」については、例えば、寄宿舎の問題などがありますが、これは後に学習します)。

まず、「賃金」からです。

第1節 賃金

賃金の問題の体系として、以下のように整理しておきます。

一応、「発生 ➡ 変更 ➡ 消滅」の時系列の視点によります(ただし、体系は、整理の視点に過ぎず、実際は柔軟に考えます)。

|

◇ 賃金の問題の体系:

〔1〕発生(成立)

〇 賃金請求権の発生

一 要件

1 賃金の要件(定義)

2 賃金請求権の発生の要件 = 当事者の合意(労働契約)、ノーワーク・ノーペイの原則

3 賃金請求権の内容 ➡ 出来高払制の保障給(第27条)、最低賃金法(労働一般のこちら以下)等

4 特殊な賃金 = 賞与、退職手当(こちら以下)

二 効果

・賃金請求権の発生

〔2〕変更(展開)

○ 賃金の支払方法、賃金請求権の変更の問題

1 賃金の支払方法 ➡ 賃金支払の5原則(第24条)➡「一定期日払の原則」の例外としての、非常時払(第25条)

2 労働義務の履行不能の場合 ➡ 危険負担(民法第536条。こちら以下)、休業手当(第26条。こちら以下)

3 賃金請求権の変動 ➡ 賃金の引上げ、引下げ(こちら以下)

4 賃金の支払の確保(企業の倒産等の場合)➡ 賃金支払確保法など(こちら以下)

〔3〕消滅

・消滅時効(第115条(労基法のパスワード))など

〔4〕その他

|

上記の体系について、所々、やや詳しく説明しましたのが次の体系図です。

第1款 発生(賃金請求権の発生)

賃金請求権の発生について見ます。

前提として、賃金の要件(定義)が問題となり、その後、次のページにおいて、賃金請求権の発生の要件について学習します。その他、関連事項についても見ておきます。

要件

賃金請求権の発生の要件について、前提として、賃金の要件(定義)を見ておきます。

〔1〕賃金の要件(定義)

まず、労基法上の「賃金」の要件(定義)が問題となります。

労基法上の「賃金」とは、「労働の対償として使用者が労働者に支払うすべてのもの」をいいます(第11条)。

【条文】

|

第11条 この法律で賃金とは、賃金、給料、手当、賞与その他名称の如何を問わず、労働の対償として使用者が労働者に支払うすべてのものをいう。 |

※ 上記の赤字部分のキーワードは、暗記必須です。

○趣旨

本条は、労基法上の賃金の要件(定義)を定めることにより、労基法上の賃金として規制(保護)される範囲を明確化しようとしたものです。

◆労基法上の「賃金」とは、(1)労働の対償として、(2)使用者が労働者に支払うすべてのものをいいます。

以下、この2つの要件について詳しく見ます。わかりやすい(2)の方から先に見ます。

〈1〉使用者が労働者に支払うすべてのもの

一「使用者が労働者に」支払うものであること

賃金は、労働の対象として「使用者が労働者に支払う」すべてのものです(なお、例えば、銀行振込のように第三者が関与して支給されるものでもかまいませんから(この例では、直接払の原則は別に問題となります)、使用者が労働者に支払うものと実質的に評価できるものであれば足りることとなります)。

従って、例えば、旅館の従業員等が客から受け取るチップは、使用者が労働者に対して支払うものではないため、賃金にあたりません(【昭和23.2.3基発第164号】参考)。

ただし、チップであっても、使用者が奉仕料(サービス料)として一定率を定めて客に請求し、収納したものを、一定期間ごとに労働者に均等配分しているような場合は、使用者が支払っているものと解されますので、賃金にあたります(【昭和39.5.21基収第3343号】参考)。

また、企業年金等のうち、社外の積立機関から支払われるもの((存続)厚生年金基金、確定給付企業年金、確定拠出年金、中小企業退職金共済制度など)も、使用者が支払うものにあたらず、賃金に該当しないとされています。

二 使用者が「支払う」ものであること

「支払う」という文言からは、金銭の支払に限定されているかにも読めますが、広く債務の弁済行為ないし利益の供与のことをいうものと解されています。

なぜなら、同じく労働の対償として使用者が労働者に利益を与えるものであるものなら、金銭の支払かどうかにより区別するのは不合理であり(実際、現物給与も賃金にあたることに争いありません)、利益を供与するものなら広く「支払う」にあたると解すべきだからです(ただし、後にみますが、通貨払の原則(第24条第1項)より、通貨以外のものによる賃金の支払については労働協約の定め等が必要となります)。

〈2〉労働の対償(として支払うものであること)

一 労働の対償

「労働の対償」とは、文字通りには、労働の対価といえます。

ただし、「労働の対償・対価」といっても、抽象的な概念のため一義的には判断しにくく、また、「労働の対償」を狭く解しすぎますと、賃金として規制が及ばないものが多くなり労働者の保護に欠けるおそれもあります(例えば、家族手当や住宅手当などは、職務内容に密接に関連して支給されるものではないため、「労働」の対償を狭く解しますと、これらの手当は一切賃金に含まれないことになりえます。そうなりますと、当該手当については、後述の賃金支払の5原則も適用されないこととなります)。

そこで、「労働の対償」に該当しないものを明確化し、これと対比・比較することによって「労働の対償」に該当するものをいわば消極的に判断していくという方法がとられることが多いです。

換言しますと、広く労働関係に対応して支払われる利益のなかから、労働の対償に該当しないものを除外して賃金とするという考え方であるといえます。

そして、賃金としての保護の必要性と妥当性を個別に検討する必要があると思われます(その際、社会通念上、賃金とするのが妥当なのかという観点も無視できません(厚労省コンメ令和3年版上巻169頁(平成22年版上巻161頁)参考)。

また、労基法上の賃金に関する規定においては、罰則の適用が問題となりますので、労基法上の賃金は客観的・明確な基準により判断される必要があります。さらに、後述のように、労基法上の賃金は、最低賃金法や賃金支払確保法における賃金と同じ要件であり、雇用保険法や徴収法における賃金の要件とも基本的には同様ですから、これら他法(いわゆる労働法一般)における処理の妥当性にも配慮する必要はあります)。

なお、具体的判断にあたっては、すぐ後で触れますように、「使用者が支払義務を負うものであること」という要素が重要視されることがあります。

即ち、「賃金」とは、上述のように、(1)労働の対償として、(2)使用者が労働者に支払うすべてのものをいいますが、事案において、「就業規則、労働契約等により予め支給条件が明確化されており、使用者が支払義務を負うものかどうか」という視点がポイントとなることがあります。

条文上は、一応、(1)の「労働の対償」の問題と解してよいのでしょう。

二 労働の対償に該当しない類型

具体的には、次の(A)~(C)の3タイプが「労働の対償」に該当せず、賃金にあたらないものと解されています。

(A)任意的・恩恵的給付

例:祝金、見舞金、死亡弔慰金、賞与、退職手当など。

(B)福利厚生給付

例:資金の貸付、住宅の貸与、食事の供与、企業のレクリエーション施設の提供など。

(C)企業設備・業務費(実費弁償的なもの)

例:制服・作業衣、出張旅費、交際費など。

◆ただし、注意点は、(先に少し触れましたが)(A)の「任意的・恩恵的給付」(さらには、(B)や(C)の一部についても同様に考える場合があります)については、就業規則等により予め支給条件が明確化されており、使用者がその支払義務を負うものは、「労働の対償」として賃金にあたると解されていることです(第24条第2項ただし書の「臨時の賃金等」にあたります)。

(以下の【シンガー・ソーイング・メシーン事件=最判昭和48.1.19】や【昭和22.9.13発基第17号】等を参考。)

○【シンガー・ソーイング・メシーン事件=最判昭和48.1.19】

「本件退職金は、就業規則においてその支給条件が予め明確に規定され、被上告会社が当然にその支払義務を負うものというべきであるから、労働基準法11条の『労働の対償』としての賃金に該当し、したがつて、その支払については、同法24条1項本文の定めるいわゆる全額払の原則が適用されるものと解するのが相当である。」

(本判決については、すぐ後で再掲するほか、のちに賃金全額払の原則(こちら)等においても触れます。)

○【昭和22.9.13発基第17号】

「退職金、結婚祝金、死亡弔慰金、災害見舞金等の恩恵的給付は原則として賃金とみなさないこと。但し退職金、結婚手当等であつて労働協約、就業規則、労働契約等によつて予め支給条件の明確なものはこの限りでないこと。」

※ もっとも、就業規則等により予め支給条件が明確化されているものであっても、例えば、退職手当、祝金、見舞金等については、労働保険(雇用保険法)及び徴収法並びに社会保険(健康保険法、厚生年金保険法等)の場合には、賃金(ないし賃金日額)又は報酬にはあたらないとされています。

これは、労働保険及び徴収法並びに社会保険の場合は、賃金(ないし賃金日額)又は報酬は、基本的に保険料の額や保険給付の支給額の算定基礎となるものであるため、例えば、退職手当などを賃金等に含めては保険料額や保険給付の支給額が不当に高額となるおそれがあること等を考慮したものといえます。

(関連事項は、後述します。)

以下、上記の(A)~(C)について詳しく見ます。

(A)任意的・恩恵的給付

(一)基本的ルール

任意的・恩恵的給付にあたるもの(例えば、結婚祝金、見舞金、死亡弔慰金など)は、その支給が使用者の裁量に委ねられていることが多く、また、労働と直接関係のない給付であることも多いことから、「労働の対償」として支払われるものとはいえないとして、賃金にあたらないのが原則です。

ただし、上記の通り、任意的・恩恵的給付であっても、就業規則等により予め支給条件が明確化されているものは、これにより使用者はその支払義務を負いますから、「労働の対償」としての賃金にあたると解されます。

【過去問 平成22年問3B(こちら)】/【平成28年問1オ(こちら)】

この理由を詳しく考えますと、次のような事情が認められるかもしれません。

即ち、例えば、結婚祝金など、労働との直接的な対応関係がない給付であっても、予め支給条件が定められている場合には、労働者としては、広い意味で労働提供の対価として支給されるものと期待することに合理的理由があるといえ、例えば、賃金支払の5原則(特に賃金の全額払の原則)を適用する必要があるといえること、また、使用者としても、かかる場合にはその支払義務を負っている以上(労働契約法第7条や労働組合法第16条により、就業規則や労働協約の規定が労働契約の内容を規律します)、労基法上の賃金としての規制を及ぼしても不都合はないといえること、そして、このように予め支給条件が明確化されているかどうかという平易な基準を指標にすることで、賃金をめぐる法律関係も安定すること(労基法では罰則の適用があるため、同法の適用の基準が明確化されることが必要です)などの事情が考えられます。

前述のように、労基法上の賃金に関する規定においては、罰則の適用が問題となりますので、本来は、賃金に該当するかどうかを就業規則や労働契約といった使用者が左右できるものを考慮して判断することには問題もあるといえます。

ただ、賃金請求権の発生や内容については、当事者の合意を考慮して判断せざるを得ないという側面があります(その点で、外形的な事情からも判断しやすい労働時間と異なります)。

そこで、合理的な範囲内で、労働契約も考慮して賃金の該当性を判断することになるのでしょう。

この点で、「予め支給条件が明確化されているかどうか」という基準は、上記の通り、許容される基準ではないかと思えます。

〇過去問:

・【平成22年問3B】

設問:

結婚手当は、使用者が任意的、恩恵的に支給するという性格を持つため、就業規則によってあらかじめ支給条件が明確に定められ、その支給が使用者に義務付けられている場合でも、労働基準法第11条に定める賃金には当たらない。

解答:

誤りです。

任意的・恩恵的給付は、「労働の対償」として支払われるものとはいえず、賃金にあたらないのが原則ですが、就業規則等によりあらかじめ支給条件が明確化され、使用者がその支払義務を負うものは、「労働の対償」としての賃金にあたるとされます(【昭和22.9.13発基第17号】等参考)。

・【平成28年問1オ】

設問:

労働協約、就業規則、労働契約等によってあらかじめ支給条件が明確にされていても、労働者の吉凶禍福に対する使用者からの恩恵的な見舞金は、労働基準法第11条にいう「賃金」にはあたらない。

解答:

誤りです。

前問と類問です。任意的・恩恵的給付は、「労働の対償」として支払われるものとはいえず、賃金にあたらないのが原則です。

しかし、就業規則等によりあらかじめ支給条件が明確化され、使用者が支払義務を負うものは、賃金にあたります。

(二)退職手当(なお、退職金ということが多いです)

退職手当も、上記(一)と同様の考え方をとります。

即ち、支給条件が定まっていず、その支給が使用者の裁量に基づく場合は、任意的・恩恵的給付として賃金ではありませんが、その支給条件が明確化され、使用者が支払義務を負う場合は、賃金にあたります(ただし、賃金にあたる場合であっても、第24条第2項ただし書の「臨時に支払われる賃金」として「臨時の賃金等」になります。従って、毎月一回以上払、一定期日払の原則の例外となります。詳しくは、こちらで学習します。退職手当全般の問題は、こちらで後述します)。

【過去問 平成19年問2E(こちら)】/【平成27年問4D(こちら)】

なお、退職手当の支給基準等は、就業規則の相対的必要記載事項となっています(第89条第3号の2。こちら)(また、労働契約締結の際の相対的明示事項です(第15条第1項、施行規則第5条第1項第4号の2。こちらの(1)))。

そこで、退職手当を支給する場合は、実際上は、就業規則に所定の事項が記載されており、従って、賃金にあたることが多いことになります(賞与も同様です)。

・【シンガー・ソーイング・メシーン事件=最判昭和48.1.19】(前掲した判例です)

「右事実関係によれば、本件退職金は、就業規則においてその支給条件が予め明確に規定され、被上告会社が当然にその支払義務を負うものというべきであるから、労働基準法11条のの『労働の対償』としての賃金に該当し、したがつて、その支払については、同法第24条1項本文の定めるいわゆる全額払の原則が適用されるものと解するのが相当である。」

なお、本判例は、労働者の賃金債権(退職金債権)の放棄が認められるかが問題となったものですが、詳しくは賃金の全額払の原則の個所(こちら)で学習します。

・【伊予相互金融事件=最判昭和43.5.28】も、結果同旨の判例です。

〇過去問:

・【平成19年問2E】

設問:

労働協約、就業規則、労働契約等によって予め支給条件が明確である場合の退職手当は、労働基準法第11条の賃金であり、同法第24条第2項の「臨時の賃金等」にあたる。

解答:

正しいです(【シンガー・ソーイング・メシーン事件=最判昭和48.1.19】等)。

なお、第24条第2項とは、賃金の「毎月1回以上払の原則及び一定期日払の原則」及びその例外となる「臨時の賃金等」について定めた規定です。後述の「賃金支払の5原則」の個所(こちら以下)で学習します。

・【平成27年問4D】

設問:

労働協約、就業規則、労働契約等によってあらかじめ支給条件が明確である場合の退職手当は、労働基準法第11条に定める賃金であり、同法第24条第2項の「臨時に支払われる賃金」に当たる。

解答:

正しいです。

前問とほぼ同じ内容です。

(三)賞与(ボーナス、一時金)

賞与等の一時金も、以上(こちら以下)と同様の考え方です。なお、賞与の意義については、後述します(こちら)。

なお、菅野教授と水町教授のテキストから引用しておきます。

菅野「労働法」第13版340頁(第12版422頁、第11版406頁)は、次の通りです。

「退職金(退職手当)や賞与(一時金)は、それを支給するか否か、いかなる基準で支給するかがもっぱら使用者の裁量に委ねられているかぎりは、任意的恩恵的給付であって賃金ではない。しかし、今日の大多数の退職金のように、労働協約、就業規則、労働契約などでそれを支給することおよびその支給基準が定められていて、使用者に支払義務があるものは賃金と認められる(昭和22.9.13発基17号)。

賞与も、労働協約や就業規則で支給時期と額の決定方法などが定められていて、それに従って各時期に決定・支給されるものであれば賃金と認められる。」

水町「詳解労働法」第3版654頁(第2版625頁、初版608頁)は、次の通りです。

「賞与、退職金、結婚祝金、死亡弔慰金、災害見舞金など、使用者が任意的・恩恵的に支払うものについては、原則として労働の対償としての賃金にはあたらないが、これらの給付であっても、労働協約、就業規則、労働契約などによって予め支給条件が明確に定められているものについては、使用者に支払義務があり労働者に権利として保障されているものであるから、労働の対償たる賃金として保護すべきであると解されている。」

ただし、水町教授は、上記の支給条件の明確性を問題とする点などを疑問とし(使用者が合意・約定を意識的に不明確にすることで労基法等の適用を免れることになるとします)、労基法上の賃金は、①使用者が労働者に対して支払義務を負うもののうち、②労働関係上の地位に対して支払われるべきものであって客観的に利益性のあるものいう、とします。

(四)現物給与

1 使用者が、通貨以外のもので支給するいわゆる現物給与(現物給付)も、「労働の対償」として支給される場合には、賃金にあたります。

具体的には、現物給付の支給分だけ賃金が減額される場合や当該現物給付の支給条件が予め明確化されているような場合に賃金にあたることになります(【昭和22.9.13発基第17号】参考)。

【過去問 令和6年問1E(こちら)】

2 なお、労基法上、現物給与は、労働者から代金を徴収するものは、原則として賃金にはあたらない取扱いがなされています(代金を徴収されれば、労働者にとって従前より利益が増加したことにはなりませんから、実質的には、何も支給されていないのと同視できることになります)。

しかし、その徴収金額が実際費用〔=評価額〕の3分の1以下であるときは、徴収金額と実際費用の3分の1との差額部分については、これを賃金とみなすとされます(【昭和22.12.9基発第452号】参考)。

即ち、評価額(実際費用)の3分の1を超えて代金を徴収する場合は、当該現物給与は賃金にあたらないことになります。

(ちなみに、上記通達が「3分の1以下」とするのは、正確には、「3分の1未満(3分の1を下回る)」となるでしょう。下記の雇用保険法の通達が正確といえます。)

以上については、右の図を参考にして下さい。

なお、この現物給与について代金を徴収する場合の取扱いは、雇用保険法(こちら(雇用保険法のパスワード))でもほぼ同様です。しかし、健康保険法及び厚生年金保険法(厚年法のこちら(厚年法のパスワード))の場合の取扱いとは異なっています。

このように賃金・報酬についての各法の具体的な取扱いについては、微妙に異なることがあり、その相違が合理性を持つ場合もありますが、不合理に統一されていない場合もあります。

ちなみに、本問の代金徴収の問題は、過去に出題されたことはなかったのですが、平成29年度の健康保険法の選択式において出題されてしまいました(上記の厚年法のリンク先をご参照下さい)。

なお、現物給与は、次の福利厚生給付の問題となることが多く、本問の代金徴収の問題も福利厚生給付で関係することが多いです。

3 現物給与を適法に行うためには、通貨払の原則(第24条1項)との関係から、労働者の同意を得た銀行振込み等の場合を除き、労働協約を締結することが必要ですが(後にこちらで学習します)、それと賃金にあたるかどうかは別個の問題です。

※ 現物給与については、他に平均賃金の個所(こちら)でも関連問題があります。

〇過去問:

・【令和6年問1E】

設問:

労働者に支給される物又は利益にして、所定の貨幣賃金の代わりに支給するもの、即ち、その支給により貨幣賃金の減額を伴うものは労働基準法第11条にいう「賃金」とみなさない。

解答:

誤りです(【昭和22.9.13発基第17号】)。

現物給付であっても、現物給付の支給分だけ賃金が減額される場合などは、賃金に該当します。

前記の通達は、次のように通知しています。

「労働者に支給される物又は利益にして、次の各号の一に該当するものは、賃金とみなすこと。

(1)所定貨幣賃金の代わりに支給するもの、即ち、その支給により貨幣賃金の減額を伴うもの

(2)労働契約において、予め貨幣賃金の外にその支給が約束されているもの」

本文は、こちらの1です。

次に、(B)の福利厚生給付について見ます。

(B)福利厚生給付

(一)原則

使用者が、労働者の福利厚生・福祉のために支給する利益又は費用である福利厚生給付は、一般には、労働との直接的な対応関係がない、あるいは使用者が支給義務を負っていないことから、労働の対償とはいえず、賃金にはあたらないといえます。

例えば、資金の貸付、住宅の貸与、企業のレクリエーション施設(保養所・運動施設等)の提供などです。

(二)家族手当や住宅手当等

家族手当や住宅手当等については、予め支給条件が明確化され、使用者が支払義務を負う場合は、賃金にあたるとする考え方が一般的なようです(なお、家族手当や住宅手当等は、福利厚生給付といえますが、任意的・恩恵的給付の中に含めることも可能でしょう)。

確かに、家族手当等は、職務内容に直接関連して支給されるものではなく、労働との直接的な対応関係が弱い手当といえるため、労働の対償に含まれるかは若干問題もあります(家族手当等は、割増賃金の算定基礎からは除外されており(第37条第5項、施行規則第21条柱書。こちら)、また、短時間・有期雇用労働法においても「職務の内容に密接に関連して支払われるもの」以外の賃金(同法第10条(労働一般のパスワード)、同法施行規則第3条。労働一般のこちら以下)と想定されているなど、家族手当等は通常の賃金と区別されている場合があることが参考になります)。

ただ、これらの手当も、毎月(ないし定期的に)定額で支給されるような場合は、基本給と異ならない性格もあり、賃金支払の5原則等の適用を認めない合理性も乏しいです。

そこで、支給条件が明確化され、使用者が支払義務を負う場合は、労働の対償として支給されるものとして賃金にあたると解すことができるように思われます。

【過去問 平成27年問2A(家族手当について。平均賃金の個所(こちら)で掲載します)】

(三)現物給与

上述のように、福利厚生給付では、現物給与が問題となることが多いです。以下、これを見ます。

なお、現物給与のように使用者が労働者に対して金銭を支払っているのではなく、利益を供与している場合にも、「支払う」に含まれ、賃金にあたりうるということは、既述しました。

1 住居の利益(住宅の貸与等)

住居の利益(住宅の貸与等)は、原則として福利厚生給付と解され、賃金(現物給与)にあたらないとされます(なぜなら、住宅の貸与等の目的は、従業員の福利厚生にあるといえ、資金の貸付等と同様の性格のものであること、支給の態様としても、住宅貸与の利益の分について(通常は)本来の賃金額が減額されるようなものではないことなどから、結局、労働の対償と評価できないためと考えられます)。

ただし、住宅の貸与を受けない者に対して、定額の均衡給与(住宅を貸与しない者に対して貸与されている者との均衡上支給される手当)が支給されている場合には、住宅貸与の利益が明確に評価され、住居の利益を賃金に含ませたものとみられるので、その評価額を限度として住宅貸与の利益は賃金であると解されています(【昭和22.12.9基収第452号】参考)。(なお、徴収法の【過去問 平成29年労災問8E(こちら)】を参考。ただし、初学者の方は、ここではスルーして下さい。)

2 食事の利益(食事の供与)

食事の利益(食事の供与)については、その支給のための代金を徴収すると否とを問わず、以下のa~cの3つの要件を満たす限り、原則として、賃金としては取り扱わず、福利厚生として取り扱う(労働者が使用者の定める施設に住み込み、1日に2食以上支給を受けるような特殊の場合を除く)とされています(【昭和30.10.10基発第644号】参考)。

【過去問 令和2年問4E(こちら)】

a 食事の供与のために賃金の減額を伴わないこと。

b 食事の供与が就業規則、労働協約等に定められ、明確な労働条件の内容となっている場合でないこと。

c 食事の供与による利益の客観的評価額が、社会通念上、僅少なものと認められるものであること。

◯過去問:

・【令和2年問4E】

設問:

食事の供与(労働者が使用者の定める施設に住み込み1日に2食以上支給を受けるような特殊の場合のものを除く。)は、食事の支給のための代金を徴収すると否とを間わず、①食事の供与のために賃金の減額を伴わないこと、②食事の供与が就業規則、労働協約等に定められ、明確な労働条件の内容となっている場合でないこと、③食事の供与による利益の客観的評価額が、社会通念上、僅少なものと認められるものであること、の3つの条件を満たす限り、原則として、これを賃金として取り扱わず、福利厚生として取り扱う。

解答:

正しいです。

前述の本文でご紹介しています【昭和30.10.10基発第644号】により通知されている内容と同様です。

賃金とは、労働の対償として使用者が労働者に支払うすべてのものをいいます(第11条)。

本問の食事の供与について考えてみますと、①「食事の供与のために賃金の減額を伴わない」場合は、当該食事の供与は、使用者によるいわばサービスに過ぎないといえます。

そして、②「食事の供与が就業規則、労働協約等に定められ、明確な労働条件の内容となっている場合でない」なら、食事の供与は労働契約上の使用者の義務ではなく、食事の供与が労働に対する対価であるという性格は弱いといえます。

また、③「食事の供与による利益の客観的評価額が、社会通念上、僅少なものと認められる」場合は、これを賃金として規律する必要性も乏しいといえます。

以上の①~③を総合しますと、本問の食事の供与は賃金には該当せず、単なる福利厚生として取り扱ってよいとできます。

3 現物給与につき代金が徴収される場合

上述のように、現物給与について労働者から代金を徴収するものは、原則として賃金にはあたりません。

しかし、その徴収金額が実際費用〔=評価額〕の3分の1以下であるときは、徴収金額と実際費用の3分の1との差額部分については、これを賃金とみなすものとされます(【昭和22.12.9基発第452号】参考)。

即ち、評価額(実際費用)の3分の1を超えて代金を徴収する場合は、当該現物給与は賃金にあたらないことになります。

4 企業の施設の提供

例えば、企業の浴場施設、運動施設、レクリエーション施設などの従業員の共同利用のための施設の提供も、福利厚生給付であり、賃金にはあたらないと解されています。

これらの企業施設の提供は、狭義の労働の対償とはいえないですし(職務内容に直接関連して支給される利益でありません)、また、労働の対償を広く解してこれらを賃金に含める必要性も乏しいといえます(例えば、これら施設の提供については、性質上、賃金支払の5原則の適用は問題となりにくいです)。

(四)労働者の必然的な支出を補うものである場合

1 例えば、所得税や社会保険料の本人負担分を使用者が労働者に代わって負担する場合は、労働者が法令上当然に生ずる義務を免れるものですから、使用者が労働者に代わって負担する部分は賃金とみなされています(【昭和63.3.14基発第150号/婦発第47号】)。(使用者が、労働契約において、公租公課や社会保険料等を除外した手取りの賃金額で支給する旨を定めていたようなケースで問題となります。)

【過去問 平成19年問2B(こちら)】/【令和3年問1E(こちら)】

この点、本件では、使用者が労働者の公租公課や社会保険料の本人負担分を代わりに負担することによって労働者の当該債務を免れさせるという利益を供与している点が、「労働の対償」としてなされているものと評価できるかが問題です。

本件の使用者の利益供与(負担)は、福利厚生的な性格もあり、賃金といえるかどうかは微妙なところです(そして、実際上の問題は、労基法上の賃金にあたるかどうかというより、例えば、徴収法上の賃金(これも、基本的には、労基法上の賃金と同様の取り扱いになります(例外もあります))として保険料の算定基礎額に算入するのが妥当かどうか、といった点にあるように見えます)。

これについては、税金・社会保険料の本人負担分を使用者が労働者に代わって負担する場合は、本来は、当該税金等の本人負担分も含める形で、賃金として使用者は労働者に対して支払義務を負っていたのであり、この本人負担分を使用者が肩代わりする場合には当該肩代わり分が賃金に該当しなくなるのは不均衡といえます(例えば、労働者の月の賃金が30万円の場合に、その税金等が5万円であり(手取りは25万円)、そのうち労働者の本人負担分が3万円とし、使用者が3万円を負担して手取りとして28万円を支給したとしますと、この3万円は本来賃金であったのですから、使用者が肩代わりすることによって賃金でなくなるというのは不均衡となります)。

従って、労働者が法令上当然に負担しなければならない債務について使用者が肩代わりする場合も、当該肩代わり分については賃金に該当すると解されます。

2 他方、生命保険料に対する使用者の補助などは、労働者の福利厚生のための負担として、賃金にはあたらないとされています(前掲【昭和63年基発第150号等】)。

生命保険料の場合は、労働者が法律上当然に負担を強制されているものではなく、労働者が任意に生命保険に加入した結果負担義務が生じるものに過ぎないという点で、上記1の社会保険料等との違いがあります。

(なお、徴収法の【過去問 平成29年労災問8D(こちら)】も参考です。)

〇過去問:

・【平成19年問2B】

設問:

労働者が法令の定めによって負担すべき社会保険料を使用者が労働者に代わって負担する場合は、労働者の福利厚生のために使用者が負担するものであるから、この使用者が労働者に代わって負担する部分は、労働基準法第11条の賃金には該当しない。

解答:

誤りです。

上記本文の通り、社会保険料等の使用者の負担分は、労働者が法令上当然に生ずる義務を免れさせるものであるため、福利厚生でなく賃金とされています(【昭和63.3.14基発第150号/婦発第47号】参考)。

・【令和3年問1E】

設問:

労働者が法令により負担すべき所得税等(健康保険料、厚生年金保険料、雇用保険料等を含む。)を事業主が労働者に代わって負担する場合、当該代わって負担する部分は、労働者の福利厚生のために使用者が負担するものであるから、労働基準法第11条の賃金とは認められない。

解答:

誤りです。

労働者が法令により負担すべき所得税等を事業主(使用者)が労働者に代わって負担する場合は、労働者が法令上当然に生ずる義務を免れるものですから、事業主が労働者に代わって負担する部分は賃金とみなされています(【昭和63.3.14基発第150号/婦発第47号】参考)。

詳細は、こちら以下です。

前掲の【平成19年問2B(こちら)】と同様の内容です。

(C)企業設備・業務費(実費弁償的なもの)

(一)制服・作業衣、出張旅費、交際費等

例えば、制服・作業衣、出張旅費、交際費などが賃金に該当するかが問題です。

これらは、企業経営上、使用者が当然に負担するのが妥当といえるものであり、労働者に対して支給された場合も、経営上必要な作業備品等あるいは実費弁償的なものといえます。

そこで、これらは労働の対償と評価すべきではありませんので、賃金にはあたらないと解されます。

【過去問 平成19年問2A(こちら)】/【令和元年問3オ(こちら)】

(二)通勤手当や通勤定期券の支給

通勤手当や通勤定期券の支給(後者は、現物給付です)が賃金に該当するのかも問題です。

この点、通勤のための費用は、本来、労働者が負担すべきものと解されます(上記の(一)の出張旅費との違いです。なぜなら、弁済の場所については、民法第484条により、原則として、債権者の現在の住所とされており(持参債務の原則といいます)、そこで、労働の提供についても、労働者が使用者(債権者)の事業場に赴くことが必要となりますが、その際の弁済のための費用(交通費も含みます)は、民法第485条により、債務者(労働者)が負担するのが原則となるからです)。

そこで、労働を提供するための通勤に要する費用は、業務費(=使用者が当然に負担すべきものとされています)とはできませんので(実費弁償的なものではないことになります)、賃金にあたる可能性があることになります。

逆に、通勤手当等は本来は労働者が負担すべきものであるという点を重視しますと、通勤手当等は労働の対価ではなく、賃金にあたらないともなります。

この点は、通勤は労働提供に不可欠なものであることを考えますと、通勤手当等は、広い意味では、労働提供の対価として支給されるものと評価することも可能であり、常に賃金に該当せず、全額払の原則等が適用されないというのも問題がありそうです。

また、上記の(B)(四)1(こちら)の「労働者が法令上当然に負担しなければならない債務」を使用者が肩代わりする場合に賃金性が認められることとの均衡からは、本件でも、労働者が民法上負担義務を負う通勤手当等の費用について賃金性を認めるのが妥当となります。

そこで、通勤手当・通勤定期券の支給基準が就業規則等に明確に定められている場合は、使用者はその支払義務を負うものであり、賃金にあたると解すべきなのでしょう。

(結果的には、次の通達も同旨です。【昭和25.1.18基発第130号】/【昭和33.2.13基発第90号】)。

(従って、実際上は、通勤手当や通勤定期券は、賃金と認められるのが一般ということになります。)

【過去問 平成15年問3A(こちら)】/【平成24年問1D(平均賃金のこちらで掲載)】/【平成26年問3ウ(平均賃金のこちらで掲載)】/【平成27年問2A(前掲。通勤手当について。平均賃金のこちらで掲載)】

【参考条文 民法】

※ 次の民法第484条は、令和2年4月1日施行の改正により改められました。

即ち、従来、見出しについて、「(弁済の場所)」とあったのが、「(弁済の場所及び時間)」に改められ、第2項が追加されました。

この新設された第2項は、弁済の時間について定めたものであり、旧商法第520条の規定と同趣旨の内容です。

|

民法第484条(弁済の場所及び時間) 1.弁済をすべき場所について別段の意思表示がないときは、特定物の引渡しは債権発生の時にその物が存在した場所において、その他の弁済は債権者の現在の住所において、それぞれしなければならない。

2.法令又は慣習により取引時間の定めがあるときは、その取引時間内に限り、弁済をし、又は弁済の請求をすることができる。 |

|

民法第485条(弁済の費用) 弁済の費用について別段の意思表示がないときは、その費用は、債務者の負担とする。ただし、債権者が住所の移転その他の行為によって弁済の費用を増加させたときは、その増加額は、債権者の負担とする。 |

※ ちなみに、在宅勤務・テレワークにおける交通費及び在宅勤務手当の取扱いについては、直接的には労基法上の賃金に関するものではありませんが(基本的に社会保険料のケースです)、【令和3.4.1事務連絡】が参考になります。のちに厚年法のこちら以下(厚年法のパスワード)でご紹介します。

※ 在宅勤務手当について、割増賃金の算定基礎から除外することができる場合に関して通達(【令和6.4.5基発0405第6号】)が発出されました。こちらで掲載しています。

〇過去問:

・【平成19年問2A】

設問:

労働基準法上、賃金とは、賃金、給料、手当、賞与その他名称の如何を問わず、労働の対償として使用者が労働者に支払うすべてのものをいうとされているが、使用者が労働者に支払うものであっても、実費弁償として支払われる旅費は、賃金ではない。

解答:

正しいです。

実費弁償として支払われる旅費(出張旅費など)は、企業経営上、使用者が当然に負担するのが妥当といえるものであり、労働者に対して支給された場合も、労働の対償と評価すべきでありませんから、賃金にはあたりません(【昭和25.1.18基発第130号】/【昭和33.2.13基発第90号】)。

・【令和元年問3オ】

設問:

私有自動車を社用に提供する者に対し、社用に用いた場合のガソリン代は走行距離に応じて支給される旨が就業規則等に定められている場合、当該ガソリン代は、労働基準法第11条にいう「賃金」に当たる。

解答:

誤りです。

本問のガソリン代は、私有自動車を通勤に利用する場合に支給されるものではなく(これは、通勤費として賃金に該当します)、私有自動車を会社の営業のために提供して消費された分について支給されるものです。

従って、このガソリン代は、業務費用であり、実費弁償的なものであることから、労働の対償ではなく、賃金に該当しません。

・【平成15年問3A】/類問【平成26年問3ウ(平均賃金の個所(こちら)で掲載します)】

設問:

ある会社においては、労働協約により、通勤費として、労働者に対して、6か月定期券を購入して支給しているが、このような通勤定期券は、労働基準法第11条の「賃金」と解される。

解答:

正しいです。

通勤定期券や通勤手当は、その支給基準が就業規則・労働協約等に明確に定められている場合は、賃金にあたると解されます。

本問の場合、労働協約の定めにより通勤定期券が支給されているものですから、当該通勤定期券は賃金に該当します。

なお、このように通勤定期券が賃金に該当する場合については、賃金の通貨払の原則から、通貨以外のもので賃金が支給されるもの(現物給与)であるとして、法令又は労働協約の定めによること等が必要となります(詳細は、通貨払の原則の個所(こちら以下)で学習します)。

三 その他

以下では、賃金性が問題となるその他のケースを見てみます。

(一)労基法上の諸給付

労基法上の給付のうち、解雇予告手当(第20条第1項)、休業手当(第26条)、年次有給休暇中の賃金(第39条第9項)などの賃金性が問題です。

以下、理由づけを詳しく記載していますが、最終的には、試験会場において直ちに結論が出てくるように結論をしっかり暗記しておく必要があります。

1 解雇予告手当

解雇予告手当(第20条)は、使用者が労働者を解雇する場合に、労働者に再就職等の準備(時間的、経済的余裕)を保障するため、民法上の原則(民法第627条第1項、第628条)を修正して政策的に使用者に支払いが義務づけられたものです。

そこで、解雇予告手当は、労働の対償として支給されるわけではなく、賃金にはあたらないことになります。

もっとも、通達は、解雇予告手当を賃金にはあたらないとしつつ、その支払方法については賃金に準じて考えるべきとし、通貨払、直接払を行うよう使用者に指導すべき旨の方針を指示しています(【昭和23.8.18基収第2520号】参考)。

〇過去問:

・【平成19年問2C】

設問:

解雇予告手当(労働基準法第20条の規定に基づき、解雇の予告に代えて支払われる平均賃金をいう。以下同じ。)は、同法第11条の賃金ではない。

解答:

正しいです。

解雇予告手当は、賃金にはあたりませんが、通達は通貨払、直接払を指導しています(【昭和23.8.18基収第2520号】参考)。

・【平成26年問3ア】

設問:

賞与、家族手当、いわゆる解雇予告手当及び住宅手当は、労働基準法第11条で定義する賃金に含まれる。

解答:

誤りです。

解雇予告手当は、第11条の賃金には含まれません(上記のように、通達により、支払方法については賃金に準じて取り扱うべきものとされていますが、あくまで賃金ではないという建前です)。

対して、賞与、家族手当及び住宅手当については、基本的には、支給条件が明確化され、使用者が支払義務を負う場合は、労働の対償として支給されるものとして賃金にあたるものと解されます(賞与はこちら、家族手当・住宅手当はこちらです)。

ちなみに、この【平成26年問3】は、5つの肢のうち、「正しいものはいくつあるか」(個数問題)という当時は新趣向の出題でした。従って、消去法などのテクニックが通用せず、正確な知識が要求される出題です。

その後の試験において、個数問題の出題も定着してしまいました。

2 休業手当

休業手当とは、使用者の帰責事由による休業の場合に、使用者に、休業期間中、平均賃金の60%以上の手当の支払を義務づける制度であり(第26条)、休業期間中の労働者の所得保障・生活保障を図るものです(詳しくは、「休業手当」の個所(こちら)で学習します)。

この休業手当が賃金にあたるか問題です。

通達は、休業手当は労基法上の賃金にあたるとし、賃金支払の5原則が適用されると解しています(【昭和25.4.6基収第207号】/【昭和63.3.14基発第150号】)。

【過去問 令和元年問5E(こちら)】

確かに、休業手当は所得保障・生活保障のため政策的に労基法が定めた制度であるという側面があること、また、労働したことに対して支給されるものではなく、休業の場合に支給されるものであることを重視するなら、休業手当は労働の対償とはいえず賃金にはあたらないともなります。

ただ、使用者の帰責事由による休業がなければ、当該労働者は、本来、賃金を受けられたのですから、休業手当は賃金の代替的な性格が強いです。

そして、休業手当(第26条)の規定が労基法の「第3章 賃金」の中に定められていることを考えますと、休業手当も労基法上の賃金に該当するものと解されます(この「そして」以下の理由づけは、大河内先生のご指摘を参考にさせて頂きました)。

◯過去問:

・【令和元年問5E】

設問:

労働基準法第26条に定める休業手当は、賃金とは性質を異にする特別の手当であり、その支払については労働基準法第24条の規定は適用されない。

解答:

誤りです。

休業手当は、上記本文の通り、賃金に該当すると解されており、第24条の賃金支払の5原則も適用されます。

3 休業補償

対して、休業補償(第76条。こちら)は、賃金にはあたりません(【昭和25.12.27基収第3432号】参考)。

休業補償とは、使用者の災害補償責任の一つであり、労働者が業務上の傷病による療養のため労働できずに賃金を受けない場合に、使用者は、療養中、平均賃金の60%の補償を行わなければならないという制度(災害補償制度)です。

この災害補償制度は、業務災害を受けた労働者を保護するために特別に使用者の無過失責任を定めたものです(一般の過失責任主義を修正して政策的に災害を補償させる制度です)。

従って、休業補償を労働の対償と考えるのは不自然であり、賃金にはあたらないと解してよいことになります。

なお、休業補償は、法定の額(平均賃金の60%)を超えて支給される場合であっても、その全額について、賃金とはみなされず、休業補償として取り扱われるとされています(上記基収第3432号)。

労基法が定める労働条件の基準は最低のものですから(第1条第2項)、休業補償の60%という法定額も休業補償の額の最低基準と解され、従って、この法定額を超える分も休業補償として取り扱えるためとなります。

4 年次有給休暇中の賃金

使用者は、年次有給休暇の期間又は時間について、(a)「平均賃金」、(b)通常の賃金、又は(c)健康保険法第40条第1項(健保法のパスワード)による標準報酬月額の30分の1相当額(労使協定の締結も必要)のいずれかを支払うことが必要です(第39条第9項。こちら)。

この年休中の賃金(実務上、年休手当といわれることが多いです)が第11条の「賃金」にあたるかについて、年休中の賃金は休業期間について支払われるものですから、労働の対償といえるのかが問題となります。

しかし、第39条第9項本文の文言上も、「賃金を支払わなければならない」としています。

そして、年次有給休暇の趣旨は、労働者に対して、休日の他に一定期間の休暇を有給で保障することにより、労働者を労働から解放してその健康で文化的な生活の実現を可能にさせようとしたものです。

従って、年休手当も本来の賃金支払日に支払われるものとする必要があるなど、本来の賃金と同様に取り扱うことが年休の趣旨に適合するといえることに鑑み、年休中の賃金も、第11条の賃金にあたるものと解されます。

(二)その他の給付

〇 ストック・オプション制度

ストック・オプション制度とは、一定の期間(権利行使期間)内にあらかじめ定められた価額(権利行使価額)で企業からその株式を取得できる権利のことです。

権利行使期間内に会社の業績が向上して株価が権利行使価額を上回った場合、権利行使をすることにより、株価と権利行使価額との差額の利益を取得できることとなります。

企業の役員や従業員に対してストック・オプションを付与することにより、企業の業績向上に向けて動機づけをする機能があります。

ストック・オプション制度においては、権利付与を受けた労働者が権利行使を行うか否か、また、権利行使するとした場合において、その時期や株式売却時期をいつにするかを労働者が決定するものとされていますから、この制度から得られる利益は、それが発生する時期及び額ともに労働者の判断に委ねられているため、労働の対償ではなく、賃金にあたらないと解されます(【平成9.6.1基発第412号】参考)。

予め(どの程度の)利益を獲得できるか、不明確であり、対価としての性格が確定的でないとはいえます。

判例では、ストックオプションの権利を行使して得た利益は、所得税法上は賃金(給与所得)にあたるとされています(【荒川税務署長事件(日本アプライド・ストックオプション事件)=最判平成17.1.25】)。

他方、行政解釈では、上記平成17年判決が出された後も前掲の平成9年基発第412号は変更されていませんから、労基法上は、引き続き、ストック・オプション制度による利益は賃金にあたらないという立場がとられているものといえます。

労基法(労働法)と税法では、目的・趣旨が異なりますので、賃金かどうかの判断が異なることはあり得ます(例えば、役員報酬は、労基法上の賃金ではありませんが(役員としての側面については、労働者性は認められず、「労働者に支払う」という賃金の要件に該当しないからです)、所得税法上は給与所得として取り扱われています)。

〇過去問:

・【平成14年問3A(一部補正)】

設問:

会社法による新株予約権(いわゆるストックオプション)制度では、この制度から得られる利益は、それが発生する時期及び額ともに労働者の判断に委ねられているため、労働の対償と考えられ、労働基準法第11条の賃金に該当する。

解答:

誤りです(【平成9.6.1基発第412号】参考)。

ストックオプションの制度から得られる利益は、それが発生する時期及び額ともに労働者の判断に委ねられているとして、労働の対償ではなく、第11条の賃金に該当しないとされています。

・【平成30年問4オ】

設問:

いわゆるストック・オプション制度では、権利付与を受けた労働者が権利行使を行うか否か、また、権利行使するとした場合において、その時期や株式売却時期をいつにするかを労働者が決定するものとしていることから、この制度から得られる利益は、それが発生する時期及び額ともに労働者の判断に委ねられているため、労働の対償ではなく、労働基準法第11条の賃金には当たらない。

解答:

正しいです(【平成9.6.1基発第412号】参考)。

前掲の【平成14年問3A(こちら)】と類問です。

賃金にあたるかどうかについて、試験対策上、ポイントとなる事項を表にまとめておきます。次の表の事項が大まかに記憶できていれば大丈夫です。

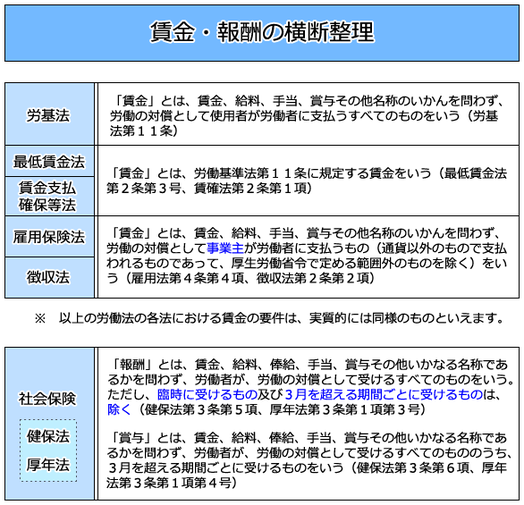

各法における「賃金ないし報酬」の要件(定義)の横断もまとめておきます(初学者の方は、流して下さい)。

前提として、賃金と報酬について触れておきます。

労働者が事業主から労働の対償として受けるものについて、労働法の場合は「賃金」といいますが、社会保険の場合は「報酬」といいます。

これは、社会保険(健康保険、厚生年金保険等)の場合は、法人等の代表者等の役員も被保険者となりますので、これら代表者等が労働の対償として受けるものを労働法の「賃金」とは区別しつつ社会保険の保険料額や保険給付の支給額の算定基礎として用いるために、別の「報酬」という概念で表現したものです。

ここで、社労士試験の対象科目である各法における賃金ないし報酬の特徴について、概観しておきます(初学者の方は、ざっと流し読みをする程度で結構です)。

○ 各法における賃金(報酬)の特徴

一 労働法

(一)労基法

(A)労基法においては、主として、労働条件としての賃金が問題となります。

➡ 従って、賃金支払の5原則の適用など、労働者の保護が重視されます。

(B)実賃金制(ないし総賃金制)が原則として採用されています。

実賃金制(ないし総賃金制)とは、労働の対償として事業主が労働者に支払うすべてのものを賃金とする制度のことです。

(二)労働保険(雇用保険法)、徴収法

(B)実賃金制(ないし総賃金制)が原則として採用されています。

➡ 労働の対償として事業主が労働者に支払うすべてのものを賃金とします。

(C)賃金は、主として、保険料額や保険給付の支給額の算定基礎として問題となります。

二 社会保険(健保法、厚年法等)

(C)賃金(報酬といいます)は、主として、保険料額や保険給付の支給額の算定基礎として問題になります。

(D)標準報酬制 = 標準報酬月額・標準賞与額という定型化された報酬・賞与の額を保険料額や保険給付の支給額の算定基礎とします。

【考察】

1 上記の「労基法」の(A)(労働条件としての賃金)と「労働保険、徴収法及び社会保険(以下、保険法といいます)」の(C)(保険料額や保険給付の支給額の算定基礎としての賃金・報酬)との違いから、任意的・恩恵的給付(退職手当、祝金、見舞金等)が賃金・報酬にあたるかどうかの違いが生じるといえます。

※ 例えば、保険法の場合は、退職手当を賃金・報酬に含めては、保険料の負担が重くなりすぎたり、保険給付が過剰になりすぎるといった問題が生じるため、退職手当等の任意的・恩恵的給付は(たとえ就業規則等により予め支給条件が明確化されていても)賃金・報酬に含めていません。

対して、労基法の場合は、労働者保護の見地から、賃金にあたる場合を広く解しても問題は少ないことになります(罰則が適用されるという問題はあり、賃金の概念の明確化は必要です)。

2 また、保険法の(B)(実賃金制)と社会保険の(D)(標準報酬制)との違いから、賃金・報酬に「臨時に受けるもの」や「3月を超える期間ごとに受けるもの(賞与等)」を含めるかどうかの違いが生じるといえます。

※ 例えば、労働保険(雇用保険)・徴収法の場合は、基本的には、年度ごとに保険料を納付します(継続事業の年度更新)(これは、労働保険料がそうは高くはないため、可能になります)。そこで、実際に支払を受けた賃金を広く保険料等の算定基礎としても、納付手続における支障は少ないとなります。

対して、社会保険の場合は、保険料額が高くなるため、保険料負担者の便宜や保険料の収納の確実化の見地から(年度ごとに保険料を納付するのは妥当でなく)、月ごとの保険料の納付にする必要があります。

すると、保険料の納付手続の合理化・簡易化が重視されるため、臨時に受けるもの等は除外して定型化された報酬の額を保険料額等の算定基礎とする必要が大きいこととなります(もっとも、臨時に受けるもの等を除外する理由としては、上記1の保険料額の過度の負担や保険給付の過剰の防止といった点もありますが)。

○ただし、労働法の場合も、給付にかかわるケースでは、賃金の取扱いについて修正がなされていることがあります。

(1)労基法の場合

(ⅰ)例えば、平均賃金(第12条)の算定基礎となる賃金総額の中には、「臨時に支払われた賃金」や「3か月を超える期間ごとに支払われる賃金(賞与等)」等は算入しません(第12条第4項)。

これらを算入しますと、平均賃金の算定事由の発生日以前3か月間にたまたま臨時に支払われた賃金等が存在するかどうかによって平均賃金に著しい違いが生じる不都合を考慮したものです。即ち、使用者の過度の負担の防止や労働者間の公平等に配慮したものといえます。

(ⅱ)また、割増賃金の算定基礎となる賃金の中にも、「臨時に支払われた賃金」や「1か月を超える期間ごとに支払われる賃金(賞与等)」等は算入しません(第37条第5項、施行規則第21条)。

これも、使用者の過度の負担の防止や労働者間の公平等に配慮したものといえます。

(2)雇用保険法の場合

雇用保険法における失業等給付等の支給額については、「賃金日額」(直近6か月間の賃金の1日当たりの平均額です)を算定基礎とすることが多いですが、この「賃金日額」の算定基礎となる賃金には、「臨時に支払われる賃金」及び「3か月を超える期間ごとに支払われる賃金」は除外されています(雇用保険法第17条第1項(雇用保険法のパスワード))。

失業の直近6か月間にたまたま賞与等を受けていた場合に給付額が著しく高くなるといったアンバランスを考慮したものとなります。

以上で「賃金の要件」については終了し、次ページにおいて、賃金請求権の発生の要件等を見ます。

講義 社労士合格ゼミナール

講義 社労士合格ゼミナール